Comprobación de flexión

¿Buscas una cuenta corriente de alto rendimiento? ¡La encontraste!

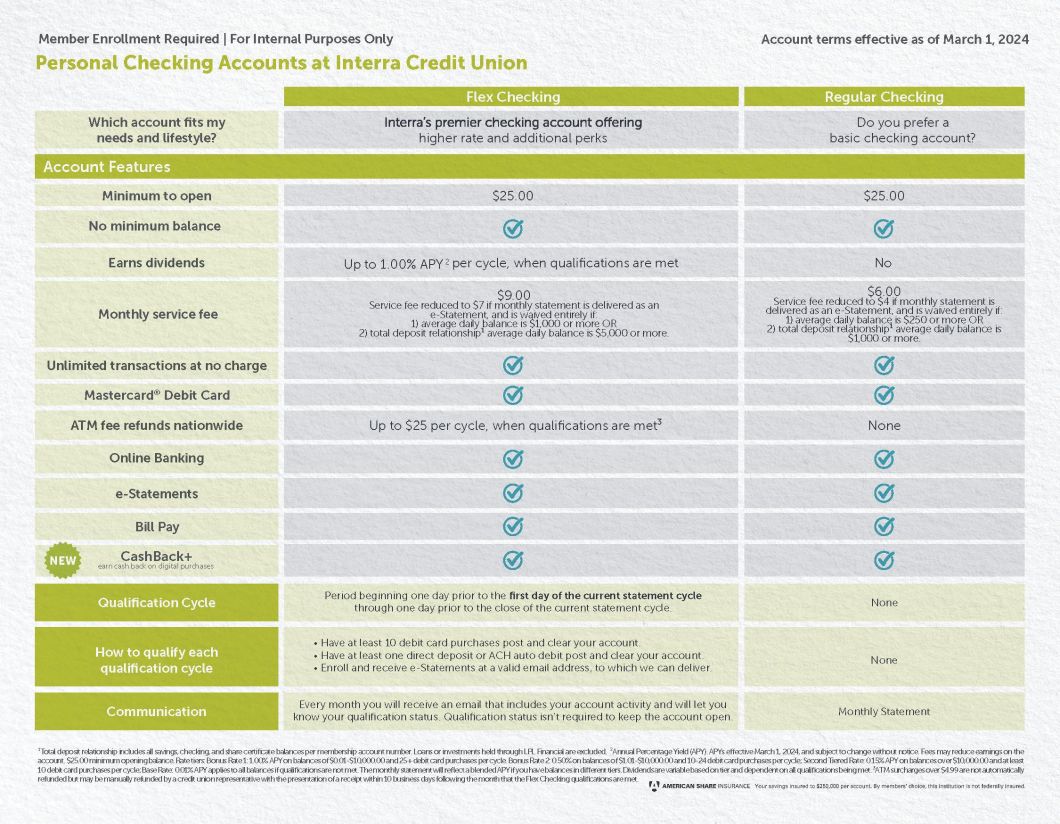

Con Flex Checking, puede obtener hasta un 1.00% de Rendimiento Porcentual Anual (APY) si cumple con los requisitos. Flex Checking es una cuenta con tasas escalonadas. ¿Qué significa esto? ¡Que su cuenta corriente se adaptará a sus gastos!

Ofertas de Flex Checking

- 1.00% APY 1 cuando se registran y liquidan en su cuenta más de 25 compras con tarjeta de débito en cada ciclo de calificación.

- .50% APY 1 cuando entre 10 y 24 compras con tarjeta de débito se registran y liquidan en su cuenta cada ciclo de calificación.

- Se paga una tasa alta sobre saldos de hasta $ 10,000.1

- Reembolsos de comisiones de cajeros automáticos en todo el país: hasta $25 por ciclo de calificación. 3

- Sin saldo mínimo.

- Califica automáticamente el mes en que te inscribes.

Es fácil calificar cada ciclo

- Haga que las compras con tarjeta de débito requeridas se registren y se liquiden en su cuenta en cada ciclo de calificación. 4

- Tenga al menos un depósito directo o un débito automático ACH registrado y liquidado en su cuenta.

- Inscríbase y reciba estados de cuenta electrónicos en una dirección de correo electrónico válida a la que podamos enviarlos.

¿Cuál es el saldo mínimo de apertura para una Cuenta Corriente Flex?

$25.00, pero recuerda que no hay saldo mínimo requerido una vez abierta tu cuenta.

¿Qué es el ciclo de calificación?

El ciclo de calificación es un período que comienza un día antes del primer día del ciclo de estados de cuenta actual y termina un día antes del cierre del mismo. Por ejemplo, un ciclo de calificación que comienza el 30 de septiembre finalizaría el 30 de octubre. El siguiente ciclo de calificación comenzaría el 31 de octubre y finalizaría el 29 de noviembre. Todos los demás ciclos de calificación seguirían este mismo patrón.

¿Qué pasa si no cumplo con los requisitos para Flex Checking?

No te preocupes. Con la Cuenta Corriente Flexible puedes cambiar de nivel de calificación. Puedes empezar de nuevo durante el siguiente ciclo de calificación. La Tarifa Base se paga cuando no se cumplen los requisitos de la Cuenta Corriente Flexible.

¿Qué pasa si el saldo de la cuenta es inferior a $10,000?

¡Tienes suerte! La tasa aplica a cualquier saldo de hasta $10,000.

¿Qué pasa si el saldo de la cuenta es superior a $10,000?

Aún ganarás un 0,15% TAE.

Si el saldo de mi cuenta se vuelve negativo, ¿podré aún calificar para recibir dividendos durante ese ciclo de estado de cuenta mensual?

Sí, siempre y cuando cumplas con los requisitos.

¿Puede cambiar el APY en mi cuenta corriente Flex?

Sí, todas las tarifas de Flex Checking pueden cambiar a discreción de Interra Credit Union.

¿Cómo se calcula el dividendo?

Método de Saldo Diario. Este método aplica una tasa periódica diaria al saldo de la cuenta cada día.

¿Cómo se calcula el rendimiento porcentual anual (APY)?

Estamos obligados a divulgar un Rendimiento Porcentual Anual (APY), basado en una rentabilidad anual. El APY calcula el rendimiento que debería recibir durante un año exacto. Esta cuenta es por niveles, y si tiene saldos en diferentes niveles con diferentes tasas de dividendos, el APY se incluirá en su estado de cuenta mensual.

Ejemplo: el saldo de su cuenta es de $110,000; $10,000 generan una tasa de interés del 2.00% y los $100,000 restantes generan una tasa de interés del 0.30%.

$10,000 X 2.00% = 200.00 (interés anual ganado)

$100,000 X .30% = 300.00 (interés anual ganado) Total = 500.00 ÷ 110,000 = .45% APY

Si cumplo con los requisitos, ¿cuándo recibiré mis dividendos?

Los dividendos se pagan mensualmente y se contabilizan el último día de cada ciclo de estado de cuenta.

¿Cómo funcionan los reembolsos en cajeros automáticos?

Si se cumplen los requisitos, se reembolsarán todas las comisiones de cajeros automáticos de hasta $25 a nivel nacional el último día de cada ciclo de estado de cuenta mensual. Los reembolsos incluyen recargos y comisiones por transacciones en el extranjero. Solo se reembolsarán las comisiones aplicadas a los retiros en cajeros automáticos realizados desde la cuenta Flex Checking. No se reembolsarán las comisiones internacionales por retiros en cajeros automáticos.

Los recargos de cajeros automáticos superiores a $4,99 no se reembolsan automáticamente, pero un representante de la cooperativa de crédito puede reembolsarlos manualmente con la presentación de un recibo dentro de los 10 días hábiles siguientes al mes en que se cumplieron las calificaciones de Flex Checking.

Si uso mi tarjeta de débito MasterCard® en un cajero automático, ¿esa transacción contará para mis calificaciones?

No. Solo las transacciones de compra con débito cuentan para las transacciones calificadas.

¿Qué es una “transacción liquidada”?

Una transacción liquidada es aquella que se registra en su cuenta. Al usar su tarjeta de débito MasterCard, el comercio aplica una retención en su cuenta por el importe de su compra. La transacción puede tardar hasta tres días hábiles en registrarse o compensarse.

¿Puedo “trasladar” las compras con débito que excedan el número requerido al siguiente ciclo de calificación?

No, debes cumplir con todos los requisitos en cada ciclo de calificación.

¿Cómo configuro un depósito directo?

El depósito directo es un proceso mediante el cual un pagador (empresa/organización/agencia) deposita fondos directamente en su cuenta, en lugar de emitir un cheque. Para ello, debe proporcionar al pagador su número de cuenta Flex Checking de 10 dígitos y el número de ruta de la cooperativa de crédito: 271291017.

¿Qué es un débito automático ACH?

Abreviatura de Red de Cámara de Compensación Automatizada (ACH), es un pago automático que usted configura para que se deduzca directamente de su cuenta. Puede ser una prima de seguro regular, un pago de servicios públicos u otro tipo de pago. Dado que algunos pagos de Interra Bill Pay se procesan mediante ACH, cumplirían con este requisito. Sin embargo, los métodos de procesamiento están sujetos a cambios sin previo aviso.

¿Debo acceder a mi estado de cuenta electrónico en línea para calificar para el dividendo?

Debe aceptar el envío electrónico con una dirección de correo electrónico válida a la que podamos realizar la entrega. De lo contrario, se aplicará un cargo de $5 por el estado de cuenta impreso. Le recomendamos encarecidamente que revise su estado de cuenta mensualmente para que coincida correctamente con su registro de cheques.

¿Puedo tener una cuenta corriente Flex si no tengo una computadora?

¡Claro que sí! No es necesario tener computadora, pero sí proporcionar una dirección de correo electrónico válida para recibir notificaciones sobre la disponibilidad de cada estado de cuenta electrónico.

¿Qué pasa si necesito una copia impresa de mi estado de cuenta y/o imagen de cheque?

Puede imprimir una copia de un cheque o estado de cuenta a través de la Banca en Línea de Interra cuando se registra para recibir estados de cuenta electrónicos.

¿Qué pasa si cambio mi dirección de correo electrónico?

Debe notificar a la cooperativa de crédito cuando cambie su dirección de correo electrónico para que podamos enviarle las notificaciones sobre la disponibilidad de su estado de cuenta.

Comunicaciones de verificación flexible

Recibirá un correo electrónico de bienvenida de Interra Credit Union (msg@interracu.com). El asunto será: Cuenta Corriente Flexible. Asegúrese de guardar esta dirección de correo electrónico en su lista de correos electrónicos aprobados. Al final de cada ciclo de calificación, recibirá un correo electrónico con la dirección y el asunto indicados. Este incluirá la actividad de su cuenta según los requisitos y le informará si califica o no. Si no califica durante un mes, no se preocupe. Comenzará un nuevo ciclo y una nueva oportunidad de obtener dividendos.

¿Los miembros de Flex Checking recibirán un formulario 1099 al final del año que refleje los dividendos obtenidos?

Sí, si aplica.

¿Está disponible la protección contra sobregiros para las cuentas corrientes Flex?

Sí, si la cuenta califica.

¿Puedo abrir varias cuentas de cheques Flex?

Puede tener hasta dos (2) cuentas de cheques Flex, pero los requisitos deben cumplirse en cada cuenta respectiva.

¿Puede un propietario único o DBA utilizar esta cuenta?

No, sólo califican las cuentas personales.

¿Puede usarse como cuenta comercial?

No, sólo califican las cuentas personales.

¿Dónde puedo ver cuántas transacciones con tarjeta de débito calificadas he realizado?

Puede ver la cantidad de transacciones de compra con débito calificadas en cada ciclo en la página de resumen de Flex Checking en Interra Online Banking.

¿Dónde puedo ver cuántas compras con tarjeta de débito calificadas he realizado?

En la Banca en Línea, puede ver la cantidad de compras calificadas con tarjeta de débito en su cuenta de cheques Flex.

¿Qué pasa si no quiero recibir estados de cuenta electrónicos?

Se aplica un cargo de $5.00 por estado de cuenta en papel cada mes que no recibe estados de cuenta electrónicos.

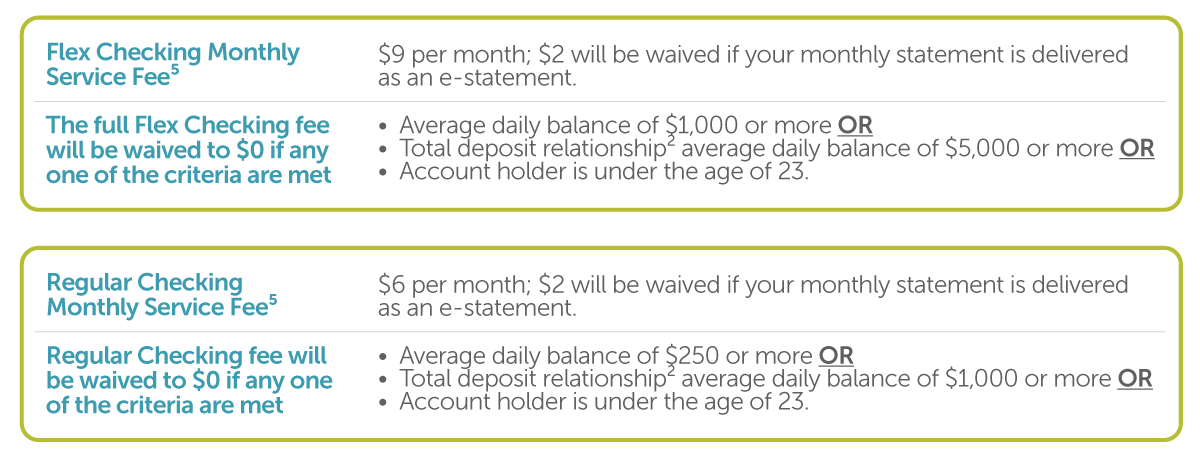

¿Cómo puedo reducir o evitar el cargo por servicio?

Interra se compromete a brindar alternativas y opciones a nuestros miembros, permitiendo que los posibles cargos por servicios se eliminen por completo a $0.

¿Qué significa “relación de depósito total”?

Una relación de depósito total se refiere a los saldos combinados de todas las cuentas de ahorro, corriente, mercado monetario y certificados de acciones por número de cuenta de membresía . Los préstamos e inversiones mantenidos a través de Interra Wealth Services (LPL Financial) no se incluyen en la relación de depósito total.

¿Recibiré una tarifa de servicio cada mes?

Las cuentas se evaluarán mensualmente. Si se cumple al menos uno de los criterios (consultar los criterios arriba), no se aplicará ninguna comisión por servicio durante ese mes.

¿Qué pasa si quiero ajustar mi cuenta corriente?

Si desea cambiar su cuenta corriente a una que se adapte mejor a sus necesidades bancarias, puede hacerlo en su banca en línea. Siga estos 4 pasos una vez que haya iniciado sesión.

- Desde el Menú , seleccione Formularios seguros .

- Seleccione Conversor de Cuenta Corriente .

- Elija una opción de “ Me gustaría convertir mi cuenta corriente en una . . . ”

Si tiene más de una cuenta corriente, asegúrese de definir el sufijo de acciones que se correlaciona con su cuenta corriente y que debe cambiarse. - Haga clic en Enviar.

¿Qué hace que una cooperativa de crédito sea diferente?

Interra Credit Union es una cooperativa financiera sin fines de lucro, propiedad de sus miembros. Esto significa que nuestros miembros reúnen sus ahorros, solicitan préstamos y obtienen servicios financieros relacionados. Por lo tanto, los miembros están unidos por un vínculo común y gestionan la cooperativa de crédito democráticamente.

1% de APY vigente a partir del 1 de marzo de 2024 y sujeto a cambios sin previo aviso. Las comisiones pueden reducir las ganancias de la cuenta. Saldo mínimo de apertura: $25.00. Niveles de tasa: Tasa de Bonificación 1: 1.00% de APY sobre saldos de $0.01 a $10,000.00 y más de 25 compras con tarjeta de débito por ciclo; Tasa de Bonificación 2: 0.50% de APY sobre saldos de $0.01 a $10,000.00 y entre 10 y 24 compras con tarjeta de débito por ciclo; Tasa de Segundo Nivel: 0.15% de APY sobre saldos superiores a $10,000.00 y al menos 10 compras con tarjeta de débito por ciclo; Tasa Base: 0.01% de APY aplica a todos los saldos si no se cumplen los requisitos. El estado de cuenta mensual reflejará un APY combinado si tiene saldos en diferentes niveles. 2 La relación total de depósitos incluye todos los saldos de ahorros, cuentas corrientes y certificados de acciones por número de cuenta de membresía. Se excluyen los préstamos o inversiones realizados a través de LPL Financial. Cada cuenta corriente estará sujeta a la cuota mensual. 3 Los reembolsos de comisiones de cajero automático de hasta $25.00 se otorgan solo si se cumplen los requisitos dentro del ciclo de calificación. Los reembolsos de comisiones solo se aplican a retiros realizados de la cuenta Flex Checking. Los recargos de cajero automático superiores a $4.99 no se reembolsan automáticamente, pero un representante de la cooperativa de crédito puede reembolsarlos manualmente presentando un recibo dentro de los 10 días hábiles posteriores al mes en que se cumplieron los requisitos de la cuenta Flex Checking. 4 Los dividendos varían según el nivel y dependen del cumplimiento de todos los requisitos. 5 La cuota mensual por servicio se aplicará el último día de cada mes. Cada cuenta corriente que tenga estará sujeta a la cuota por servicio.